استوکاستیک

|

نوع اندیکاتور: |

نوسانگر مومنتوم |

|

کاربرد در: |

شناسایی قدرت بازار، اشباع خرید/ اشباع فروش |

|

بازارها: |

همه بازارهای نقدی و معاملات آتی (فیوچرز)، نه آپشنها |

|

بهترین کارکردها: |

بازارهای مسطح یا محدودههای روندی |

|

فرمول: |

قیمت نهایی – پائینترین قیمت دوره n = %k سریع بالاترین سقف دوره "n" – پائینترین کف

میانگین متحرک 3 دورهای %K سریع = %D سریع %D سریع = %K کُند

میانگین متحرک 3 دورهای %K کُند = %D کُند |

|

پارامترها: |

مقادیر"N"معمولاً برای همه بازارها 14 است اگرچه مقادیر 9 دورهای و 20 دورهای به ترتیب برای ایجاد مقادیر حساستر و کم حساسیتتر، استفاده میشوند. نوع میانگین متحرک مورداستفاده مشتقکردن %D اساساً به صورت ساده تعریف میشود اگرچه میانگینهای اصلاحشده معروفتر هستند. |

|

تئوری: |

استوکاستیک اندازهگیری قرارگیری قیمت فعلی در محدوده روندی اخیر است. تئوری این است که درحالی که قیمتها افزایش مییابند، بستهشدنهای روزانه (یا ساعتی، دقیقه ای و غیره.) تمایل دارند نزدیکتر به انتهای سقف محدوهی اخیرشان اتفاق بیفتند. زمانی که روند قیمت بالاتر یا مسطح است و بستهشدنهای روزانه شروع به ضعیفشدن در محدوده میکنند، این علامت ضعف بازار داخلی است. |

|

تفسیر: |

مقادیر بالای 75 و زیر 25 سیگنالهای بالقوه بازار هستند. جدای از هموارسازی نوسانات، مقدار "D%" دو بُعد دیگر به تحلیل میافزاید. تقاطعها بین "K%" و "D%" و واگراییها بین استوکاستیک و روند قیمت، هر دو در رنجرهای خرید اشباع و فروش اشباع، شواهد مضاعفی از معکوسها در بازار ارائه میکنند. استوکاستیک سریع به نشاندادن تقاطعهای زیاد گرایش دارد و ازاین رو میتواند سیگنالهای غلط را به کاربر بیتجربه این تکنیک علامت دهد. هرچه استوکاستیک حساسیت کمتری داشته باشد، نسخه کُند نام دارد که سیگنالهای تقاطع کمتری را نشان خواهد داد، البته هریک بیشتر احتمال گرفتن معکوسهای بازار کوتاهمدت واقعی را دارند. توجه داشته باشید خوانشهای حداکثری در بازارهای قوی روندی میتوانند سیگنالهای ادامهدار باشند، نه معکوسها. این مطالعه با شرایط بازار کُندتر به صورت بهتری سازگار میشود. |

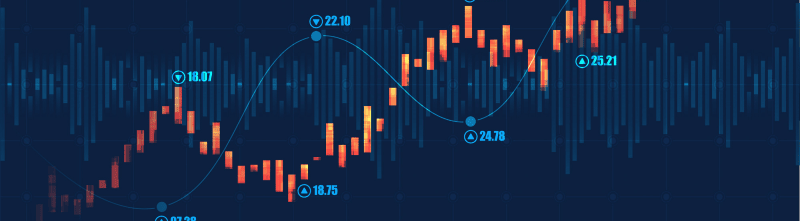

- نمودار فوق، 14 روز از روند ساعتی برای شرکت تایم وانر با استوکاستیک کُند 14 دورهای است. این سهام به مدت سه روز در محدودهی نیم واحدی معامله شد. استوکاستیک درحالی که بیش از دو روز درحال افزایش بود، عمدتاً در محدودهی نزولی زیر 40 باقی ماند و در اوایل روز سوم، قبل از سقوط قیمت، یک حرکت نزولی پائینتر را نشان داد.